Hoje, comemora-se o Dia de Tiradentes, em homenagem a Joaquim José da Silva Xavier, enforcado em 21 de abril de 1792 por liderar o movimento da Inconfidência Mineira.

A história e o legado da Inconfidência Mineira

No século XVIII, Portugal cobrava tributos dos proprietários de terras sobre o ouro e outros minerais extraídos na colônia brasileira. Esse imposto incidia sobre os minérios encontrados, sendo denominado por “quinto”, em função de sua alíquota de 20%.

Porém, o quinto não era pago integralmente. Isso levou a coroa portuguesa a implantar a “derrama”, novo imposto que tinha por objetivo compensar perdas com a arrecadação do quinto. Esses impostos deveriam ser pagos pelos proprietários de terras, chamados de “homens-bons”.

No entanto, os “homens-bons” geralmente adiavam e renegociavam o pagamento do quinto e da derrama, graças aos seus contatos com influentes políticos locais.

Vila Rica, atual Ouro Preto, era a capital das Minas Gerais na época colonial. Ela se transformou na maior cidade brasileira e o principal centro econômico da América sob domínio português. Contudo, a corrupção dos governantes da capitania das Minas Gerais e a insatisfação de parte da elite local diante da exploração portuguesa desencadeou a Inconfidência Mineira.

Esse movimento separatista pretendia tornar Minas Gerais um país independente de Portugal, com sistema republicano de governo. Os inconfidentes desenharam a nova bandeira para o Brasil, composta por um triangulo vermelho em fundo branco com a inscrição em latim: Libertas Quae Sera Tamen (Liberdade ainda que Tardia).

Bandeira oficial de Minas Gerais, desde 1963: Liberdade ainda que Tardia

Os idealizadores do movimento foram inspirados pelo iluminismo francês e a recente independência dos Estados Unidos da América, proclamada em 1776. Contudo, a conspiração foi descoberta e desfeita em 1789 devido à traição de Joaquim Silvério dos Reis. Ele denunciou os inconfidentes em troca do perdão das suas dívidas com a coroa portuguesa.

Entre os presos, estava o alferes Joaquim José da Silva Xavier, conhecido por Tiradentes em função do seu ofício de dentista. Ele assumiu sozinho a chefia do movimento e foi condenado à forca, sendo executado em 21 de abril de 1792, no Rio de Janeiro. Tiradentes morreu aos 46 anos, era solteiro e deixou uma filha.

Tiradentes foi empreendedor e militar

Tiradentes (1746-1792) também foi empreendedor bem sucedido e fez carreira militar. Os pais de Tiradentes tiveram morte prematura e sua família perdeu as propriedades por dívidas. Órfão aos 11 anos de idade, ele foi acolhido por seu tio Sebastião Ferreira Leitão, cirurgião dentista.

Tiradentes aprendeu o ofício da mineração e tornou-se técnico prático em levantamento e exploração de terrenos. Trabalhou muitos anos como mascate, construiu armazéns e abriu parte da estrada que ligava as cidades de Vila Rica e Rio de Janeiro. Foi sócio em botica de assistência à pobreza em Vila Rica e se dedicou também às práticas farmacêuticas.

Em 1775, aos 18 anos, alistou-se no posto de alferes, no Regimento de Dragões de Minas Gerais, equivalente à Polícia Montada dos dias atuais. Serviu nas forças de defesa contra possível invasão espanhola e, no ano de 1780, esteve em Sete Lagoas, em Minas Gerais, como comandante do destacamento local encarregado da guarda da entrada do Vale Médio do Rio São Francisco.

No Brasil, após a queda da monarquia, Tiradentes foi reconhecido como “mártir da Inconfidência Mineira”. A data da morte de Tiradentes foi decretada feriado nacional pelo governo brasileiro em 1965, recebendo também o título oficial de Patrono Cívico da Nação Brasileira.

O martírio dos brasileiros continua com os impostos e juros elevados

Os ideais de liberdade econômica e independência foram os principais legados da Inconfidência Mineira à jovem nação brasileira no século XVIII.

Nos séculos seguintes, o Brasil se tornaria um país com enorme desigualdade social, severas restrições à atividade econômica e pesada carga tributária.

O Brasil está entre os países com a carga tributária mais alta do mundo, dificultando a vida dos empreendedores com enorme burocracia e regras de tributação esdrúxulas, serviços públicos precários, além da concentração de renda que funciona como barreira à inclusão das camadas mais pobres ao mercado consumidor.

A carga tributária do Brasil atingiu o máximo histórico de 35,07% do Produto Interno Bruto (PIB) em 2018, o equivalente a R$ 2,39 trilhões. Em média, cada brasileiro recolheu R$ 11.380,00 em impostos e precisou trabalhar cerca de 128 dias exclusivamente para essa finalidade. O brasileiro trabalha cada vez mais para sustentar seu governo!

Trocou-se a exploração da dinastia real portuguesa por um Estado ineficiente e enorme sugador de recursos, incapaz de promover as transformações necessárias para o desenvolvimento econômico e social. Desde a época do barão de Mauá, os governantes brasileiros ainda não apoiaram o empreendedorismo como política social.

Segundo levantamento do governo federal em 2019, o “custo Brasil” consome das empresas aproximadamente R$ 1,5 trilhão, correspondendo a 22% do PIB nacional. Esse custo é resultado do conjunto de dificuldades estruturais, burocráticas e econômicas que encarecem e comprometem novos investimentos e pioram o ambiente de negócios – clique aqui para saber mais.

Juros para empreendedores ainda são muito elevados

Outra questão muito preocupante no Brasil são os juros bancários abusivos que oneram as empresas e os cidadãos comuns em dificuldade financeira. Exemplo disso é a nova regulamentação do Banco Central sobre o cheque especial no Brasil, cuja taxa de juros dessa linha de crédito é 152% ao ano.

E, mesmo após a pandemia do coronavírus e paralisação da economia mundial, os juros no Brasil ainda continuam elevados, especialmente quando comparados aos indicadores básicos da economia: Selic igual a 3,75% ao ano; inflação oficial acumulada nos últimos 12 meses, medida pelo IPCA, 3,30% ao ano.

Em 20.04.2020, o governo federal anunciou o programa de crédito emergencial de amparo às pequenas e micro empresas brasileiras, através de parceria entre a Caixa Econômica Federal e o Serviço Brasileiro de Apoio às Micro e Pequenas Empresas (Sebrae).

Denominado por Fundo de Aval para as Micro e Pequenas Empresas (FAMPE), oferece crédito aos empreendedores que não possuem todas as garantias necessárias para conseguir financiamento, limitadas ao teto de 80% da operação contratada – clique aqui para saber mais.

O FAMPE é destinado às empresas dos setores industrial, comércio e serviços, conforme o faturamento anual, enquadradas nos seguintes grupos: MEI – Microempreendedores individuais (até R$ 81 mil); ME – Microempresas (até R$ 360 mil); e EPP – Empresas de Pequeno Porte (R$ 360 mil a R$ 4,8 milhões).

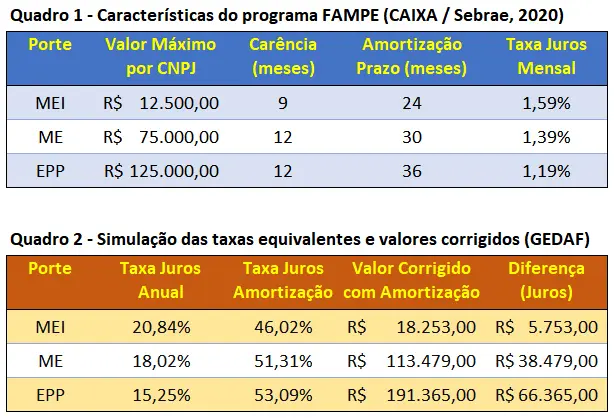

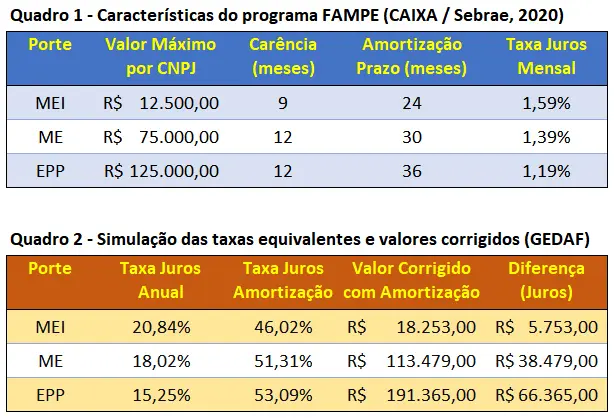

O programa FAMPE estabeleceu os seguintes limites de valores e taxas de juros para concessão de crédito:

Fone: GEDAF Assessoria Financeira, 2020.

Nas simulações financeiras (mostradas na cor laranja no Quadro 2) para os valores e prazos máximos permitidos no programa, o GEDAF verificou que as taxas de juros cobradas são elevadas, mesmo considerando a carência financeira inicial entre 9 a 12 meses para iniciar o pagamento dos juros.

A partir da taxa de juros mensal do programa, foram calculadas as taxas de juro equivalentes, resultando em 15,25% e 20,84% ao ano. Considerando o prazo máximo de amortização permitido para cada porte de empresa, entre 24 a 36 meses, as taxas de juro equivalentes obtidas estão entre 46,02% a 53,09% por período.

Na condição de amortização pelo prazo máximo, cerca de metade do valor emprestado às empresas será pago ao banco a título de juros, acrescido da devolução do montante original liberado.

Evidentemente, essa solução financeira precisa ser muito bem refletida pelos empreendedores, pois a receita da empresa deverá ser suficiente para cobrir os custos diretos e indiretos, incluindo os juros cobrados. E, considerando as previsões de lenta recuperação do PIB do Brasil para os próximos anos, a situação do empreendedor poderá ficar bastante desconfortável.

Surpreende o valor das taxas cobradas neste momento tão difícil para os empreendedores, quando há países que oferecem taxas próximo de 0 (zero) ou até mesmo negativas. O governo federal tem instrumentos e poderes para ofertar linhas de crédito mais baratas através dos bancos públicos diretamente por ele controlados – Banco do Brasil, BNDES, e Caixa.

É essencial promover acesso ao crédito com taxas módicas e verdadeiramente acessíveis, caso contrário os empreendedores continuarão asfixiados.

Entre as frases memoráveis de Tiradentes, o editorial GEDAF escolheu uma delas para inspirar autoridades e agentes financeiros a baixarem ainda mais as taxas de juros:

“Se todos quisermos, poderemos fazer deste país uma grande nação. Vamos fazê-la.”

Crédito: GEDAF Finanças e Empreendedores, publicado em 21/04/2020. Simulações realizadas pelo analista Rone Antônio de Azevedo. Reprodução permitida com citação do autor do artigo.

Referências

ASSOCIAÇÃO DOS OFICIAIS POLICIAIS E BOMBEIROS MILITARES DO ESTADO DO PARANÁ (ASSOFEPAR). 21 de abril: dia de Tiradentes, patrono da Polícia Militar. 2017. Disponível em: https://www.assofepar.org.br/21-de-abril-dia-de-tiradentes-patrono-da-policia-militar-168. Acesso em: 20 abr. 2020

BLOG AULA DE HISTÓRIA NA WEB. A Inconfidência Mineira. 2016. Disponível em: http://auladehistorianaweb.blogspot.com/2016/12/a-inconfidencia-mineira.html. Acesso em: 20 abr. 2020

POLÍCIA MILITAR DE MATO GROSSO. Patrono das Polícias Militares: Joaquim José da Silva Xavier. 2020. Disponível em: http://www.pm.mt.gov.br/patrono-da-policia. Acesso em: 20 abr. 2020

SILVA, Daniel Neves. Inconfidência Mineira. Brasil Escola, 2020. Disponível em: https://brasilescola.uol.com.br/historiab/inconfidencia-mineira.htm. Acesso em: 20 abr. 2020

WIKIPEDIA. Tiradentes. 2020. Disponível em: https://pt.wikipedia.org/wiki/Tiradentes. Acesso em: 20 abr. 2020